新たに借金をして古い借金を返すこと。

このように書くとネガティブに聞こえるが、ソーシャルレンディングにおいては必ずしもそうとは言えない。

ポジティブな借り換え

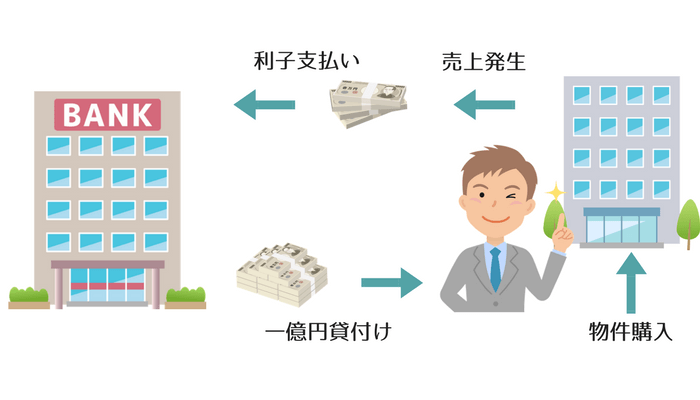

例えば、1億円を年利10%で借りて年収2,000万円の収益不動産を購入したとする。元金は期限一括返済なので月々の利子を支払う義務があるのだが、これを収益不動産の月々の収入で賄う計算だ。

すると年間1,000万円の売上が上がるので、きちんとした収益構造が成り立っていると言える。

借り手からすれば元本返済時期になったら改めて1億円を借り入れて元本の返済に充てていけばこの収益構造を維持できるというのが借り換えを利用したソーシャルレンディングの スキーム仕組み、構成、計画の意。ソーシャルレンディングでは融資の仕組みを... More である。

また貸し手から見ても、実績のある収益不動産へ貸付けできるのだから、より安定した投資効果を見込んで融資計画を立てれるメリットもある。(借り手からすると融資を受けやすい)

このタイプの借り換え案件は、対象物件が「毎月キャッシュフローを生む資産」で、出口戦略に「他金融機関からの借り換えか物件の売却益を原資として返済」的なことを書いてあるのでチェックしてみて下さい。

ネガティブな借り換え

1億円を年利10%で借りて3億円で売れる見込みの不動産を建築するとする。借入期間は1年でそのうちに完成し販売も完了するという目論見だ。元金は期限一括返済なので月々の利子を支払う義務があるのだが手持ち資金で賄う予定。

こういったディベロッパー型の案件だと物件が完成して売れなければ返済ができない。

従って返済期間が迫ってくると販売期間延長のために新たに借り入れて先の元本を返済することがある。

しかし建築した物件が月々キャッシュフローを生んで金利を相殺してくれるわけではないので、借り手にとってはボディブローにように体力を奪う形になるだろう。

こういったネガティブ面を見ると投資したくなくなるが、逆にこの手の案件は期間内に売れなければ必ず借り換えを行うとも考えることが出来るので、新規取得時には出口戦略が確かなものであると考えることも出来る。