こんにちは、matsu(@matsu_sl)です。

オーナーズブックの各ファンドを比較して気づいたのですが、貸付型ファンドにおいては全てが「不動産投資」という訳ではなく、「不動産を担保にした貸付」である場合も多少あるようです。

慣れていない方には何のことやら分からないかもしれませんので、できるだけ分かりやすく説明したいと思います。

不動産投資と担保ローンを比較

不動産投資とは?

利益目的で不動産物件へ資金を投入することを指します。それによりインカムゲイン(運営収益)かキャピタルゲイン(売却益)を得ることを目的としています。

不動産担保ローンとは?

不動産を担保として貸付を行う貸金業務の一つです。貸付た資金の用途は契約時に決定するか事業用として用途自由で貸し出します。

不動産投資と勘違いしそうな「不動産担保ローン」例

参考 杉並区新築マンション第3号ファンド第2回オーナーズブック上記ページの杉並区ファンドを例にとって話を進めます。

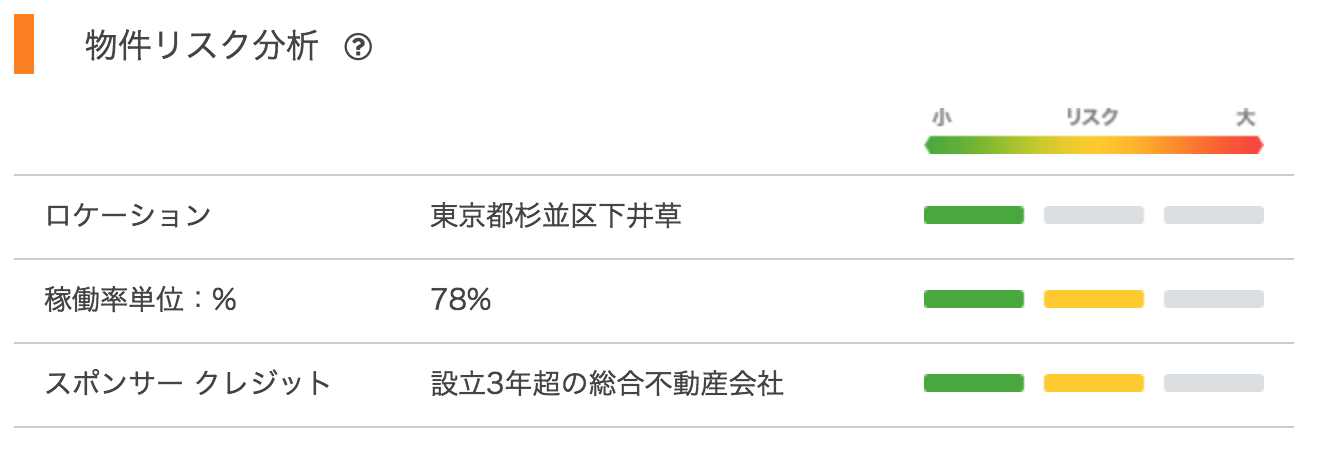

ページを確認しているとまず「物件リスク情報」、

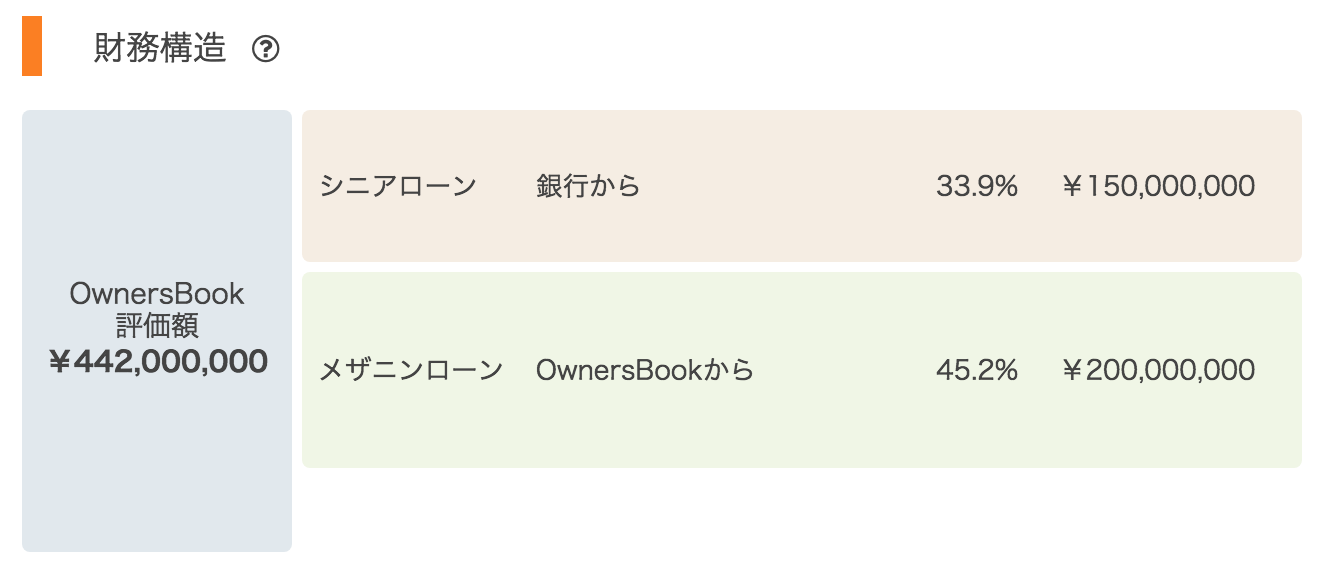

次に「財務構造」、

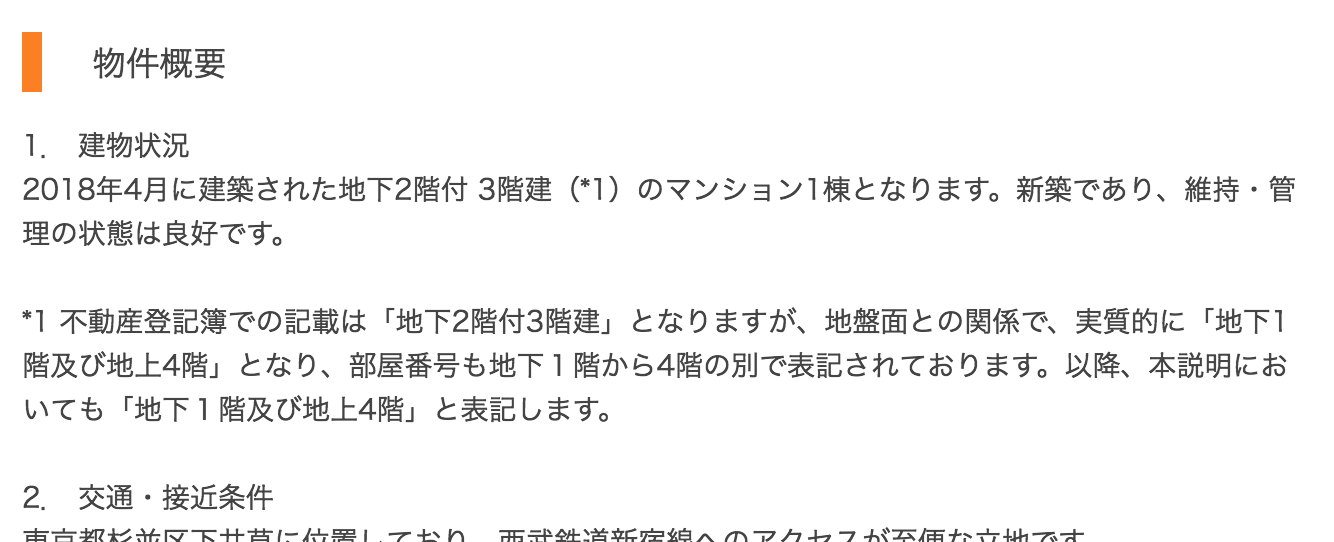

さらに「物件概要」として可能な限り詳細な情報が記載されています。

ここまで読み進めていると、投資家はこの物件に投資をするものだと思い込む様にならないでしょうか?

しかしさらに進めていくと「案件担当社からのコメント」欄にて、

本貸付について:

①総合不動産会社Bの事業資金である限り、資金使途についての定めはありません。

②総合不動産会社Bによると、返済原資として、事業活動によって稼得されるキャッシュを想定している、とのことです

との記載があります。

貸付資金の用途については事業用なら自由であり、返済は事業活動で得られるキャッシュと記載されています。

つまり「不動産投資」であるのなら、貸付資金の用途は「該当不動産の取得・改築資金」として使われ、返済は「該当不動産の運用・売却益・借換え」となるはずなのですが、そうではないということは本案件は「不動産担保ローン」というカテゴリに分類されるファンドであるということになりますね。

この説明を読む限りでは、ページで説明されていた「物件情報」というのは担保物件のことで、貸し付ける資金はその物件に投入されないので、この案件に投資した投資家は何に投資しているか分からない、というのが正直なところではないかと思います。

ただしこういった場合、殆どが不動産会社への貸付で、不動産会社の事業に使うという制約があります。となると、

事業収益での返済 = 不動産収益での返済

といった構造になりやすいので、広域の意味では不動産投資として捉えて問題ないのかもしれませんが、不動産会社が畑違いな副業に使っても問題ない解釈になるので、投資家としてはあまり気分は良くないでしょうね。

担保説明が「しっかり」しているから「その物件へ投資する」と勘違いしやすい

オーナーズブックの利点でもあり特徴でもある「親切設計」がデメリットになるような事例ではないかと考えています。

まとめ

担当者のコメント欄に資金用途や返済方法が記載されるのはランダムっぽいので、今回の参考例のように明確に資金用途や返済原資について記述してあればまだ自己判断しやすいのですが、中には用途&返済方法などが記載していないファンドも多くありますので自力のみでは限界があります。

決してファンド組成に文句をつけているのではなく、勘違いが発生してしまう構造・文脈になっているので、それを匿名化解消の折にでも正してもらいたいと希望しています。

だって、嫌でしょう?

都内担保の物件情報を見て「東京の不動産へ投資している」と思ってたのに、蓋を開けたら千葉の不動産に貸付た資金が流れていたりしたら。

不動産ならまだいいですけどね、ウォーターサーバー販売とかの副業系の事業資金に使われてたら嫌かなー

コメントを残す