こんにちは、matsu(@matsu_sl)です。

月初から不動産担保の信憑性について疑問を持たれ始めているソシャレンですが、私はこれについて2つの原因が重なって起こった出来事として考えています。

1つは内的要因としてソシャレン事業者に起因するもの、そしてもう一つは外的要因として投資用不動産における流動性が起因しているとするものです。

1つ目は…本来、論外なんですけどね(;´Д`)

目次でサクッと

内的要因による不動産担保

事業者の査定レベルが低いことに起因

参考 ネット融資仲介「maneo」の組成ファンドが返済を延滞、元本割れの恐れもYahoo!ニュースこちらのニュースでも取り上げられているmaneoの大量遅延ファンドについて。

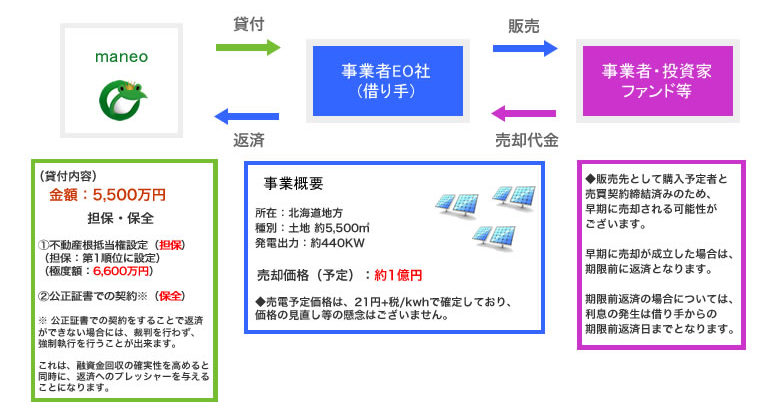

北海道の太陽光発電案件についてですが、これよくよく考えるとあり得ない設定です。

担当者は1億円の売買契約に対して半分程度の5,500万円の貸付(極度額6,600万円)であるためリスクは限定的と語っていますが、担保となっているのは発電所用地のみです。発電所用地なんていかに安く抑えるかが肝になりますので価格なんて微々たるもの、傍目には1,000万円程度の担保で5,500万円の融資を引き出した、と見ることも出来ますよね。

よくもこんな形でファンド組成にOKが出せましたよね(›´ω`‹ )

実際には設備債権や代表者連帯保証なんかも用意していたそうですが、融資出た時点で設備も購入しなくて代表者も破産してしまえば丸儲けじゃないですか…

無担保案件として検討する案件ですが、1億円という数字が踊る中、一体どれだけの投資家が担保が機能していないと認識して投資しできたのでしょうか。

既に貸付先EO社は破産しているようですし、恐らく1億円の売買契約につられてのことだったんでしょうが、事業者の査定レベルが低いとしか言いようがありません。

事業者より「上手」な最終借入人が起因

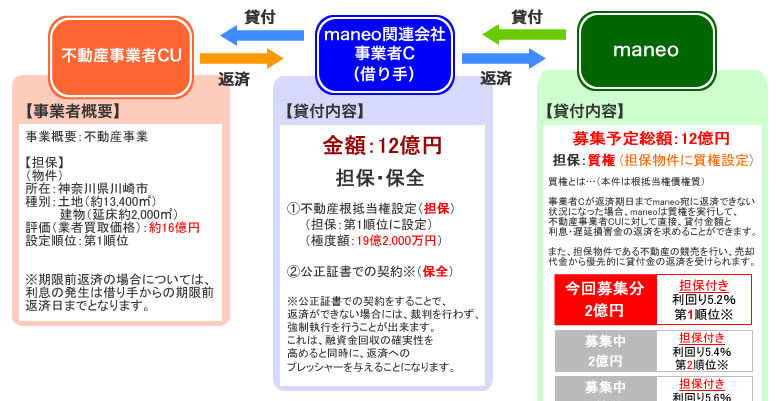

まず担保評価がずさん過ぎると思います。評価額が16億円となっていますが、その根拠は業者買取価格です、客観性が足りなすぎる価格根拠です。しかも前述記事内ではその業者買取価格も実際には15億円で売り出されていたようで1億円も水増ししていますね。

さらにこの物件はレオパレス→アルデプロといった経緯でCU社に渡りmaneoに担保不動産として提供されています。

実際の物件写真等を鑑みると川崎市区内といえども利用価値が低く、担保としてその評価額16億円の価値があるか疑問に思うような物件です。個人的な感想ではありますが、不動産プロにmaneo担当者が掴まされたように思えてなりません。

matsu

matsu

これらの問題はmaneoの企業体質も一因として考えられるでしょう。突出した融資総額やデフォルト0件など業界1位としてのおごりや担当者自身の緩み「デフォルトした時の事態を真剣に考えていない」「デフォルトなんてしない」と考えていたとしか思えません。

外的要因による不動産担保

かぼちゃ・スルガ・TATERU事件による投資用不動産業界への超逆風が起因

昨年末のかぼちゃ・スルガ事件で投資用不動産はかなり厳しい状況に陥ったようで新規大家の場合はほぼ融資なんて出ない状況まで至ったようですね。

そしてさらに東証一部のTATERUの書類改ざん事件によりトドメがさされてしまったのでしょう。(もしかしたらシ◯◯ンもくるのか)

これらにより、不動産を流通させるための原資である銀行融資が超鈍化したため、業界全体が萎縮しているのが現状だと思います。

現在の不動産担保は一時的に機能不全ではないのか?

つまり現在の不動産評価においては、LTVという概念さえも掻き消されるほど悪い状態なのではないでしょうか。

例えばレオパレスも施工不良問題で赤字転落しましたが、売上高も減少しておりその背景はやはり銀行融資の鈍化が1つにあげられています。

参考 レオパレス赤字転落Yahoo!ニュース下記のアンケートでも厳しさが増したことが伺えますね。

参考 第10回 不動産投資に関する意識調査ノムコム・プロSBIやmaneoの遅延説明時にも金融事情悪化などの理由も添えられていますし、有名な投資用不動産会社も物件が売れずに解散したとの情報もありますし、数値を出して確かめることはできないんですが、私のような不動産投資素人が感じているよりも業界的に厳しい状態ではないかと想像しています。

まとめ

ちなみにSBIソーシャルレンディングに関しては、元々担保順位1位だったのに都税事務所に上書きされて主導権を失ってしまい、都税事務所の手腕で後続順位に十分回ってくるほど回収できるのか不確定過ぎたためサービサーに売却したのではないかと個人的には考えています。どう考えても都税事務所に「高く回収しよう!」なんて気概を見出すことなんてできませんし。(担保処理時に第1位者が処理する前提の話として)

発端もかぼちゃスルガ事件で貸付先がその関係会社で逃げてしまったことに始まりましたし、それを見抜けなかったSBIソーシャルレンディングにも少しは内部要因としての問題はあるかと思いますが、やはりコントロールできなかった外部要因に起因する割合が大きのではないでしょうか。

そして、今後についてですが、不動産に対する融資は鈍化したままで流動性も落ちることを考えると、評価額は下落していく可能性が高いと感じています。従って内的要因の少ないと見られる事業者を選んだとしても外的要因に関わるリスクは変わらないでしょう。

ただしそれでも「不動産」という担保の優位性は変わらないと思います。というか投資の世界においてそれに変わるものが存在しないはずです。

ですので、ここで一旦投資の手を休めて「待つ」のも1つ手段だと思いますが、こういう荒れている時ってリスクダメージさえ最小限に抑えられれば、最高の勉強ステージだと思うんですよね。

エア投資でも最低金額投資でも良いですから、投資の流れを切らさずに案件と事業者を観察することは継続するのが良いのでしょう。

matsu

matsu

私はかろうじて被弾率少ないですが、これまで以上に案件を見極めながら投資継続していこうと思います!

コメントを残す